һ�t��(bi��o)�}�顶�ɹ�ֹͣ���Aú̿���ڽ�ú�q�r�ڼ����Ĉ�������Ї���ú�ИI(y��)���롣��(j��ng)���҇���(n��i)�����ɹ�ú�M���Q(m��o)�Ĵ�����I(y��)�C�������r߀�]�нӵ��κι��_��Ϣ�@ʾ�ɹ�ֹͣ���Aú̿���ڣ����ڰ����M��ú̿�Q(m��o)������������F(xi��n)�����������¼���Ҫ�����������w��˾�c���X֮�g��ú��r�V��δ���_��һ�����������(d��o)�����������w��˾�η�����ֹ�����X���ڽ�ú���������������Ҍ�����ɹŌ��A��ֹú̿��������

������(j��)Ϥ2012�����X�M���ɹŽ�ú�����s��240�f��������1-12�·��Ї��M�ڽ�ú�����_��5354.9�f��ͬ������16.5%�����_���vʷ��λ������������M���ɹŽ�ú������1906�f���^2011����97.9�f��������]2012���ļ����M��ú̿�����q��֮����(n��i)����ƫ��������X���ú���r������(n��i)��ú�Ј��γɵ�Ӱ��������ޣ������L�ڿ��ɹ�ú̿߀�в���ʧȥ�Ї��������Ј�������

����һ���Ї����ɹ�ú̿�������M�Ј�

�����ɹŇ���ȫ��ú̿�YԴ��С����S���ĵ^(q��)֮һ�������(j��)�ɹ���Դ�ֽy(t��ng)Ӌ�ɹ�ú̿�������s��1623�|�������Ɣ�����������@���п����Ї��R�����ϸ�ڵ^(q��)�����s��530�|����������������Ľ�ú�_�ɵV���������wú�V��λ���ϸ��ʡ��������x����߅��������ë���ڰ��s255������������wú�V������a(ch��n)Ҏ(gu��)ģ��1500�f����������h���_��3000�f��������ɹ�ú̿�a(ch��n)����2000���ԁ��������L������2010�귭��7������_��2000�f��������P(gu��n)�C��(g��u)�A(y��)Ӌ��2015�꣬�ɹſɹ����ڵğ���ú��(sh��)���܉��_��5000�f����������ɞ���H��ú�Ј�����Ҫ����(y��ng)��֮һ��

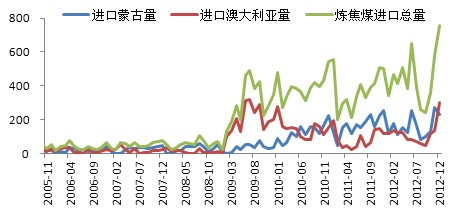

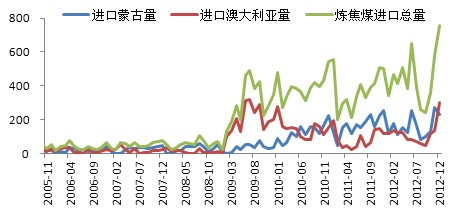

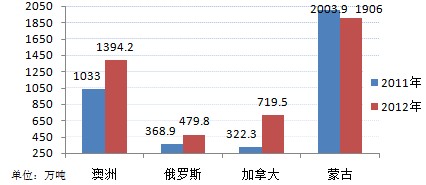

�D1���Ї��M���ɹ������������������ú�߄݈D����λ���f����

���҇��M���ɹŇ�����ú��2009���Ժ�ų��F(xi��n)�������������2005-2008���M�����H�S����200�f�������������2009��-2012���M���ɹŽ�ú���քe��398�f��������1505�f��������2004�f����1906�f���������������2011����ܰ���ˮ�_�߇��H��ú�r������ɹŽ�ú�ăr��(y��u)���@���������(d��ng)���M��������һ�e�ɞ��҇����ú�M�ڇ��������Ώ��M�����ρ�������Ї��M��ռ��(j��)���ɹŽ�ú���a(ch��n)����2/3������Ї����ɹ�ú̿�������M�Ј��������

�����������ɹ�ú̿�ă�(y��u)�ݣ��_�ɳɱ��c�\ݔ�ɱ��������Ї����ɹ�ú̿���(y��u)�Ј��x��

�D2���ɹŇ���Ҫ�F·�\ݔ��·����ɫ���\�����F·�{ɫ��Ҏ(gu��)���о�·��

�� �ɹŇ�99%����¶��ú�V�������ú���_�ɳɱ���ʮ��������������������ǽ���úϴ�x�ɱ�Ҳ�H�ڶ�ʮ��������ˌ����҇���ú��V���_�ɳɱ��Ͼ߂��˾�ă�(y��u)�����������������һ��ú�V���������wú�V���x����߅������ë���ڰ����x�H��255��������������ë����Ҫ������ú�����������߿˿ڰ��t��1/3��ú����������Ҫ�����Ј������ڃ�(n��i)���c�ӱ��^(q��)���T���(n��i)�ɵİ����������A����ӱ��^(q��)���������ɽ���A�ȱ�����I(y��)����

�������ɹ�4#������ú��y������ӿں����r��s��40���𣨺�ú̿�r�ض������Ȼ�h(hu��n)�����o�����b܇�M�����^���M����������M�ȣ��������ɹſڰ�ȫ���M��7-10����ú���M�����ڶ�������bж�M����z�z���M�ȣ���������ɹŇ�����(n��i)�\ݔ�M��20-25�����������H(li��n)�\�M9�����ټ����Ї�����(n��i)�ڰ�ȫ���M�üs�������135-140Ԫ/������ڰ���؛�rԭú���㿂������ųɱ���615-670Ԫ/�����S�������ɖ|���F·�\ݔͨ���_ͨ���������_�Ї�����(n��i)��ú���ȏ��_�ɼ��\ݔ?sh��)ľC�ϳɱ���ռ���șC��

�����ɹŇ���Ҫ������������ΘI(y��)�����������]�д�Ҏ(gu��)ģ���I(y��)��������ڱ�����(j��ng)������Ƿȱ,���g(sh��)�ֶ������������ú̿�_�ɼ��������������^�͡���F(xi��n)����Ҫ������������V�a(ch��n)��˾Ͷ�Y�����_�ɞ������a(ch��n)��ú̿����ȫ��������������ɹ���߅�������ҁ�������������_˹�����Գ���ú̿��������_��˹̹�M�������^��������˟oՓ�ľ��x��߀�������Ϸ����������Ї����ɹ�ú̿�Ј��������(y��u)�x��

����������ڷ���������ɹų����������_˹�c�Ї�����������_˹횽�(j��ng)�^�Ї����ֵ��_��������ȫ��3400����������������Ї�����횽����(j��ng)�\�ݸ���������S���������������Լ�����Ƹ۳��ڣ�ȫ����2000�������������ھ��\ݔ�ɱ��B�Ӻ���ں���ăr���ڇ��H�Ј��ϵĸ�����(y��u)�ݱ��������ֵ��ע��Ľ�(j��ng)���Ї���·����Ҳ��Ҫ���҇���ú�|�\��ͨ��֮��(n��i)������\��������Ҳ���^���������F(xi��n)ݔ���A���^(q��)�ɹŽ�ú��Ҫ�����\�������������Զ���֮��(n��i)����λ���ϵ����첻���c�\ݔƿ�i�����Ƽs�ɹ�ú̿�ĺ�����ڵľ���K��

���������F(xi��n)�����Ї����ɹş���úƷ�|(zh��)����һ�������������ܷQ���σ�(y��u)�|(zh��)��ú

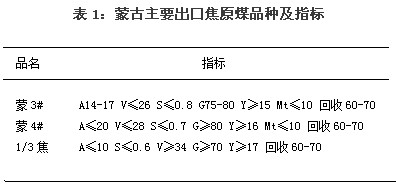

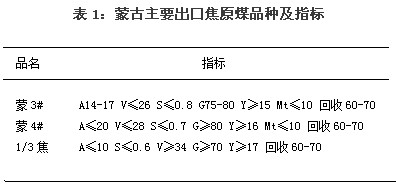

��1���ɹ���Ҫ���ڽ�ԭúƷ�N��ָ��(bi��o)

�� �Ľ�úָ��(bi��o)�ρ����F(xi��n)�������Ї����ɹŽ�ú����һ�㣬�����ܷQ�郞(y��u)�|(zh��)��úƷ�N��������c����ú�����һ���ӄݡ��ɹŽ�úճ�Y(ji��)ָ��(sh��)�ձ���70-80�������@�c���ރ�(y��u)�|(zh��)�L(f��ng)����úճ�Y(ji��)ָ��(sh��)90�����y�Աȼ磬�Y(ji��)���������dɫ��������ͬ�r�ɹŽ�ú�ē]�l(f��)�������^�ߣ�����ú�]�l(f��)����26-28����ƫ1/3��ú��(bi��o)��(zh��n)Ӱ푽�̿��������ߓ]�l(f��)��ú�ڽ�úƷ�N�������ձ顣�mȻ�ɹŽ�ú�߂��˃�(y��u)�|(zh��)��ú�ĵͻҵ���ݵ����c���������c���徰��������������_˹K10�ȵ͓]�l(f��)��úƷ�N�����ָ��(bi��o)������Ƿȱ��������ʹ���ɹŽ�ú��������I(y��)�˽�����������Ʒ�|(zh��)��̿��(bi��o)��(zh��n)�ό�����ú���x���Դ��^���ɹŽ�ú����������������n���W�ȇ���������ձ錦��̿�|(zh��)����Ҫ�����r����������(d��ng)ǰ�ɹŽ�ú��Ʒ�|(zh��)�����ڇ��H�Ј���߀�y�c����úһ�^���������Ї��������F�a(ch��n)����������С䓏Sʢ�еĮ�(d��ng)����������ɹŽ�ú�ĬF(xi��n)�A�ν����������F(xi��n)���ã��������ɹŽ�ú�ăr��(y��u)����̎�����r���е��Ї���F��I(y��)���ԵĴ_�T��С������@Ҳ���ɹŽ�ú�����M��������Ҫԭ���������

������������Ї�����ú������F(xi��n)��ʢ�����M�ڽ�ú������������������M������Խ��Խ��Ԫ�������

������(j��)�Ї������ИI(y��)�f(xi��)���A(y��)�y2012���҇���̿�a(ch��n)�����_���µĸ߶Ȟ�4.45�|���������s�����ğ�����ú��6.23�|������1-10�·��҇��a(ch��n)����ú�a(ch��n)����4.57�|��������ȫ�꽹ú���a(ch��n)���s��5.7�|��������M�ڽ�ú������0.54�|���^2011�������889�f����ͬ������19.9%��������ú���Ĺ��o���s��6.3�|��������������F(xi��n)��Ȼ���š������M�ڽ�úռ�Ƚ�ú�����o����8%-8.5%�������Ҋ�Ї������M�ڽ�ú����ه�̶��������������������(d��ng)ǰ�Ї������M�ڽ�ú�������a��������������ɹ�������Ĵ�������Ҫ�M�ڇ�������������߀������������_˹���������ô�ӡ��ȇ�������������M�������x���Ϯ�(d��ng)ǰ����(d��o)�(q��)���������ǃr���������δ��ú̿�M�����ߵĹĄ��£�����ú���M�������д�����L���g���

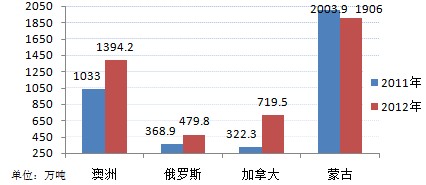

�D3��2011-2012��Ҫ��ú�M�ڇ��M�������ȣ���λ���f����

2012���҇��M�ڰ��ޟ���ú������1394.2�f�����^2011�����L361.2�f�������ͬ������35%������M�ڶ��_˹��ú������479.8�f�����^2011�����L110.9�f�����ͬ������30%���M�ڼ��ô�ú������719.5�f��������^2011�����L397.2�f�������ͬ������123.2%����������M���ɹŽ�ú������1906�f������^2011�����½���97.9�f��������ͬ�Ƚ�����4.9%���S��ȫ����F������u�_����ֵ��������֮�W���l(f��)�_���ҵ�����Դ����ϯ���������A(y��)Ҋ��δ�팢�и������Ҍ�ú̿����ָ�����Ј�������Ї���ͨ�^�|(zh��)�r�������Ⱥ��M�������x��Ҳ�������Ԫ�����������ˌ����ɹŇ�����������ס�Լ��ij����Ј��،�Ҫ�挦�����������y(t��ng)�c���dú̿���ڇ������ĸ��ข���c����(zh��n)���

����ʮ�������g�Ї���F���M���D(zhu��n)���������L���A(y��)�ڝu�u���ʣ�������ú�Ј�������Ȼ�����������oՓ�ĵ���λ�á��\ݔ���x߀��������������ؾC�Ͽ��]�������Ї��o�Ɍ��L�����ɹ�ú̿�Ј����ɫ@ȱ����Ҫ������飬���Ҍ��Ј�Ӱ푵�����(d��o)��λ�����y�Ը�׃��������Į�(d��ng)ǰ�Ј���ց����mȻ�ɹ��M�ڽ�ú���܉�ռ��(j��)�����M������40%�~����������Ǐ��҇���ú���M���������ɹŽ�ú�Hռ��3.2%����������������ȫֹͣ���ɹ�ú̿�M�ژI(y��)��(w��)�������_˹���������ô�����d��ú���ڇ�Ҳ�����a���@���Ј���ȱ��������@����߀�����]�҇��Ľ�ú�����a(ch��n)��ጷ�����������@����̎��ú̿�a(ch��n)�I(y��)�l(f��)չ�����A�ε��ɹŇ����ԟo���ǚ����ԵĴ������ˏ��L�ڿ��ɹ�ú̿�в���ʧȥ�Ї��@��������Ј��������