��(b��o)��ժҪ

������һ�����11��PMI����0.9��(g��)�c(di��n)��50.1�������@һ���F(xi��n)�Գ��A(y��)�������҂������(d��ng)�܁��ԃɂ�(g��)���棺һ��������(xi��ng)���ܴ���һ������(ji��)���������^ȥ5���ÿ��(g��)11���³���ӆ��ָ��(sh��)�����F(xi��n)�h(hu��n)����������4����ӆ��ָ��(sh��)�h(hu��n)�Ȼ��������������a(ch��n)���(xi��ng)���R���o�s�����������ú̿?j��)r(ji��)������ķ����������Ϸ���ʡ�l(f��)늺�ú��������������ИI(y��)�_���ʵȸ��l��(sh��)��(j��)Ҳ�ܿ����@һ�c(di��n)��

�����ڶ��������P(gu��n)���³���ӆ�Σ��҂��M(j��n)һ�����������������ȫ���߄�(sh��)����ͬ�������������(gu��)�����WԪ�^(q��)PMIҲͬ��������څ��(sh��)�г��F(xi��n)�ˆ��·�����������(y��ng)�c����ʥ�Q���R���a(ch��n)��������h(hu��n)�Ȼ������P(gu��n)��������иۅf(xi��)ָ���������11����Ѯ���ڐ����������Ӱ푣����ָۿ�ͣ���������ۿڷ���11�·�ʥ�Q؛Ʒ������ʢ����A(y��)Ӌ(j��)���Q(m��o)���b����ڌ�����10�¡�

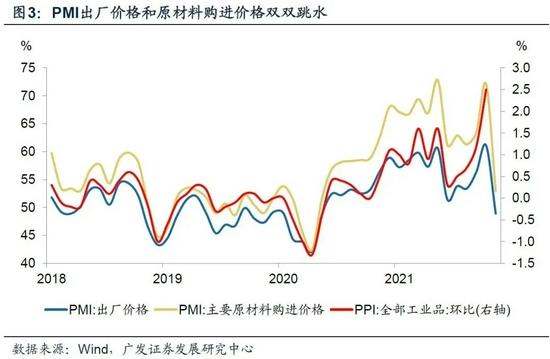

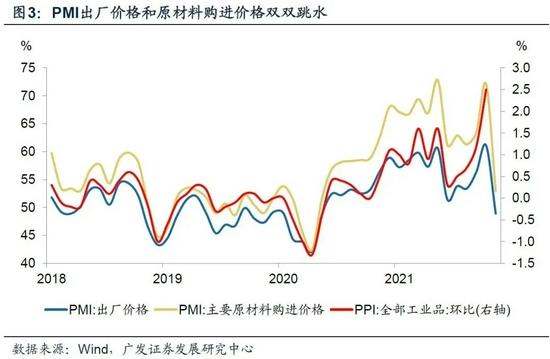

��������������P(gu��n)�ڇ�(gu��)��(n��i)���a(ch��n)�����҂�Ҳ�M(j��n)һ����������������ǰ�����������a(ch��n)����һ�tԴ�ڹ��o�s���������������(w��n)�r(ji��)������ú̿�������(du��)�����a(ch��n)�I(y��)朵ļs���p��������������I(y��)���a(ch��n)�@�����������������������������@Ȼ��(du��)��(y��ng)��������(w��n)�r(ji��)��Ӱ푡����tԴ�����r(ji��)������������������^�������һ�����a(b��)��������ԭ���ώ�������a(ch��n)��Ʒ���քe����0.7��(g��)�c(di��n)��1.6��(g��)�c(di��n)�������

�������ģ��������I(y��)�r(ji��)��ăɂ�(g��)ָ��(sh��)�����{(di��o)�������^������PMIُ�M(j��n)�r(ji��)��ָ��(sh��)����������S�r(ji��)��ָ��(sh��)�քe����19.2��(g��)�c(di��n)�����12.2��(g��)�c(di��n)�������Ľ��r(ji��)���߄�(sh��)����10��19�հl(f��)��ίú��͚��\(y��n)���c(di��n)��I(y��)������(w��n)�r(ji��)��Մ��(hu��)ǰ����һ��(g��)���c(di��n)����Ԅ�(d��ng)��ú�r(ji��)�������11�µ��^10��19�ո��c(di��n)���з����_(d��)57%���

�������壬���ܺ͌��(xi��ng)������ķ�����(ji��)��������P(gu��n)��������I(y��)PMI�^���(ji��n)ͦ�����»���2.2��(g��)�c(di��n)��������څ^(q��)�������Ӱ��������������(w��)�I(y��)�^�m(x��)С������������

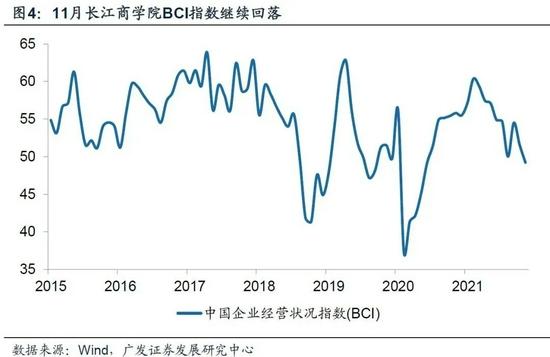

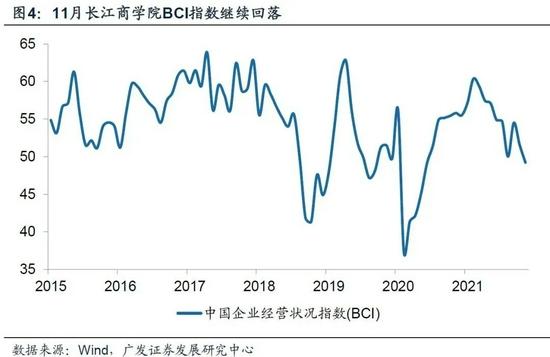

����������������^��Ҫ��ʾ�����������(du��)�ڽ�(j��ng)��(j��)��11�µĭh(hu��n)�ȷ�����������̫��(qi��ng)�A(y��)�ڣ���1����ǰ�����������c����ޮa(ch��n)Ӱ푵���������������ʥ�Q������(ji��)�����^���P(gu��n)ϵ��Ӱ푲��߂�ɳ��m(x��)���������2�����������m(x��)�A(y��)�ڵ�PMI�͘I(y��)���������a(ch��n)��(j��ng)�I(y��ng)���(d��ng)�A(y��)�ڷ��(xi��ng)���ڵ�λ�ǻ�������3���vʷ�ό�(du��)��(j��ng)��(j��)���c(di��n)��ӳ�Ĝ�(zh��n)�_���^�ߵ��L(zh��ng)���̌W(xu��)ԺBCIָ��(bi��o)�����^�m(x��)���С�

�������ߣ�BCIָ��(sh��)�M(j��n)һ���ṩ����Ϣ��������1����I(y��)�N�����������(r��n)ǰհָ��(sh��)�p�p�ߵͣ���2����I(y��)Ͷ�Y���й�ǰհָ��(sh��)�p�p�ߵ������3����I(y��)��(du��)���Y�h(hu��n)�����A(y��)��Ҳ���M(j��n)һ���ߵ���������ƺ����(xi��ng)���߸ߵ�ֻ�Ў�����������BCI�Ĕ�(sh��)��(j��)߉�£���I(y��)�A(y��)���S������ž���δ�����(hu��)��һ������(d��ng)�e���������

�����ڰ�������BCI��һ��(g��)���^�����x����Ϣ�ǣ����A(y��)��δ����څ��(sh��)�ǹ��I(y��)Ʒ�r(ji��)���ߵ����������M(f��i)Ʒ�r(ji��)���߸ߣ��@һ�c(di��n)��(y��ng)�����^���w��(du��)��δ��r(ji��)������������������11��BCI���gƷ�r(ji��)��ǰհָ��(sh��)�h(hu��n)�Ȼ���4.5��(g��)�c(di��n)������M(f��i)Ʒ�r(ji��)��ǰհָ��(sh��)�h(hu��n)������1.4��(g��)�c(di��n)����BCI��ָ��(bi��o)�O(sh��)Ӌ(j��)���������ǰհָ��(sh��)����6��(g��)��֮�����r��ȥ��ͬ���������

�����ھ�������w��������݆��(j��ng)��(j��)�������ȵĹ��o�_���B�ӱ����£����顢Ѵ��������p�p������p�أ���һ��(g��)����̽�ף��ļ��������߭h(hu��n)����ů�����£�����ޮa(ch��n)�����������������(w��n)�r(ji��)��������(xi��ng)����ؼ��٣�����һ��(g��)������(w��n)����������ǰ�����������@һ���A(ch��)�����ι̣�PMI���ǻ��ژs�ݾ������������(w��)�I(y��)PMI�^�m(x��)���䣬BCI���^�m(x��)�ߵ���������[�Ԃ���(w��)�͵خa(ch��n)�{(di��o)��������������ϰ��꺣���������@�ɂ�(g��)��(n��i)�����������ķž���(d��ng)�ܛ]��׃������(j��ng)��(j��)�Դ��ڷ�(w��n)���L(zh��ng)��Ҫ�������11��24�Շ�(gu��)��(w��)Ժ����(w��)��(hu��)�hָ��Ҫ���ðl(f��)�]���(xi��ng)���Y������(d��ng)���(hu��)�Y�����������U(ku��)����ЧͶ�Y�������

��������

����11��PMI����0.9��(g��)�c(di��n)��50.1�����@һ���F(xi��n)�Գ��A(y��)������҂������(d��ng)�܁��ԃɂ�(g��)���棺һ��������(xi��ng)���ܴ���һ������(ji��)�ԣ��^ȥ5���ÿ��(g��)11���³���ӆ��ָ��(sh��)�����F(xi��n)�h(hu��n)���������������4����ӆ��ָ��(sh��)�h(hu��n)�Ȼ����������������a(ch��n)���(xi��ng)���R���o�s�������ú̿?j��)r(ji��)������ķ�������������Ϸ���ʡ�l(f��)늺�ú�����������ИI(y��)�_���ʵȸ��l��(sh��)��(j��)Ҳ�ܿ����@һ�c(di��n)���

����11��PMI��50.1������10�µ�49.2�����9�µ�49.6�������

����������ӆ��ָ��(sh��)��49.4����������10�µ�48.8�����9�µ�49.3����³���ӆ��ָ��(sh��)��48.5����������10�µ�46.6��9�µ�46.2�����

�����P(gu��n)���³���ӆ���������҂��M(j��n)һ������¡�����ȫ���߄�(sh��)����ͬ���������������(gu��)������WԪ�^(q��)PMIҲͬ��������څ��(sh��)�г��F(xi��n)�ˆ��·�������(y��ng)�c����ʥ�Q���R���a(ch��n)��������h(hu��n)�Ȼ������P(gu��n)������иۅf(xi��)ָ�������11����Ѯ���ڐ����������Ӱ푣����ָۿ�ͣ��������ۿڷ���11�·�ʥ�Q؛Ʒ������ʢ���A(y��)Ӌ(j��)���Q(m��o)���b����ڌ�����10������

����11������(gu��)Markit����I(y��)PMI��59.1�����������10�µ�58.4������

�����WԪ�^(q��)����I(y��)PMI��58.6�����������10�µ�58.3����

�����ڈ�(b��o)�桶���l��(sh��)��(j��)�µ�11�½�(j��ng)��(j��)���������҂�ָ������������n��(gu��)11�³��ڔ�(sh��)��(j��)������ȫ���������ƽ��(w��n)�������11��ǰ20���n��(gu��)����399�|��Ԫ����ͬ�����L(zh��ng)27.6%����������ƽ�����ٞ�19.0%�������8-10����ƽ�����ٷքe��14.0%��12.4%��13.2%����ć�(gu��)��(n��i)��(sh��)��(j��)�����иۅf(xi��)�Q11����Ѯ���ڐ����������Ӱ�������ָۿ�ͣ�������Q(m��o)؛��������ͬ�Ȝp��5.9%���������ۿڷ���11�·�ʥ�Q؛Ʒ������ʢ������Ј�(ch��ng)�A(y��)Ӌ(j��)���Q(m��o)���b����ڌ�����10�������

�����P(gu��n)�ڇ�(gu��)��(n��i)���a(ch��n)���҂�Ҳ�M(j��n)һ��������������ǰ������������a(ch��n)����һ�tԴ�ڹ��o�s�������������(w��n)�r(ji��)������ú̿�������(du��)�����a(ch��n)�I(y��)朵ļs���p����������������I(y��)���a(ch��n)�@�����ӡ���������������@Ȼ��(du��)��(y��ng)��������(w��n)�r(ji��)��Ӱ푡����tԴ�����r(ji��)������������������^�������һ�����a(b��)������ԭ���ώ�桢�a(ch��n)��Ʒ���քe����0.7��(g��)�c(di��n)��1.6��(g��)�c(di��n)������

����11�´���I(y��)PMI��50.2��С������0.1��(g��)�c(di��n)��������I(y��)���a(ch��n)ָ��(sh��)��51.7����������1.6��(g��)�c(di��n)��

����11��ԭ���ώ���47.7�������10�µ�47.0��11�®a(ch��n)��Ʒ����47.9�������10�µ�46.3��

�����������I(y��)�r(ji��)��ăɂ�(g��)ָ��(sh��)�����{(di��o)�������^���������PMIُ�M(j��n)�r(ji��)��ָ��(sh��)�����S�r(ji��)��ָ��(sh��)�քe����19.2��(g��)�c(di��n)�������12.2��(g��)�c(di��n)�������Ľ��r(ji��)���߄�(sh��)����10��19�հl(f��)��ίú��͚��\(y��n)���c(di��n)��I(y��)������(w��n)�r(ji��)��Մ��(hu��)ǰ����һ��(g��)���c(di��n)�����Ԅ�(d��ng)��ú�r(ji��)����������11�µ��^10��19�ո��c(di��n)���з����_(d��)57%��

����11��ԭ����ُ�M(j��n)�r(ji��)��ָ��(sh��)��52.9����h(hu��n)�Ȼ���19.2��(g��)�c(di��n)��

����11�³��S�r(ji��)��ָ��(sh��)��48.9��������h(hu��n)�Ȼ���12.2��(g��)�c(di��n)�����

����10����Ѯ�ԁ������(n��i)�趨�r(ji��)���I(y��)Ʒ�r(ji��)��������@�������(d��ng)��ú��؛�r(ji��)�����S�ϼs��11��29���^10��19�ո��c(di��n)��������_(d��)57%�������

�������ܺ͌��(xi��ng)������ķ�����(ji��)��������P(gu��n)���������I(y��)PMI�^���(ji��n)ͦ������»���2.2��(g��)�c(di��n)�����څ^(q��)�������Ӱ�������������(w��)�I(y��)�^�m(x��)С�����䡣

����11�½����I(y��)PMI��59.1�����������10�µ�56.9��9�µ�57.5�����

����11�·���(w��)�I(y��)PMI��51.1��������10�µ�51.6��9�µ�52.4�������

�������^��Ҫ��ʾ����������(du��)�ڽ�(j��ng)��(j��)��11�µĭh(hu��n)�ȷ�������������̫��(qi��ng)�A(y��)�ڣ���1����ǰ�������������c����ޮa(ch��n)Ӱ푵�������������ʥ�Q������(ji��)�����^���P(gu��n)ϵ�������Ӱ푲��߂�ɳ��m(x��)��������2�����������m(x��)�A(y��)�ڵ�PMI�͘I(y��)����������a(ch��n)��(j��ng)�I(y��ng)���(d��ng)�A(y��)�ڷ��(xi��ng)���ڵ�λ�ǻ�������3���vʷ�ό�(du��)��(j��ng)��(j��)���c(di��n)��ӳ�Ĝ�(zh��n)�_���^�ߵ��L(zh��ng)���̌W(xu��)ԺBCIָ��(bi��o)�����^�m(x��)�������

����11��PMI�ĘI(y��)�ˆT��48.9����Ը���10�µ�48.8�����^�m(x��)�S����49���µĵ�λ���

����11��PMI���a(ch��n)��(j��ng)�I(y��ng)���(d��ng)�A(y��)�ڞ�53.8���Ը���10�µ�53.6�������@������������56-58��ˮƽ��

����11���L(zh��ng)���̌W(xu��)ԺBCIָ��(sh��)��49.2����^10�µ�51.6�M(j��n)һ�����䣬�@һ�x��(sh��)��(chu��ng)���(n��i)������

����BCIָ��(sh��)�M(j��n)һ���ṩ����Ϣ��������1����I(y��)�N�ۡ�����(r��n)ǰհָ��(sh��)�p�p�ߵ����������2����I(y��)Ͷ�Y�����й�ǰհָ��(sh��)�p�p�ߵ����������3����I(y��)��(du��)���Y�h(hu��n)�����A(y��)��Ҳ���M(j��n)һ���ߵ���������ƺ����(xi��ng)���߸ߵ�ֻ�Ў���������BCI�Ĕ�(sh��)��(j��)߉�£���I(y��)�A(y��)���S������ž�������δ�����(hu��)��һ������(d��ng)�e����

����11��BCI��I(y��)�N��ǰհָ��(sh��)��66.5�����������ǰֵ��69.1����I(y��)����(r��n)ǰհָ��(sh��)��47.1�������ǰֵ��53.9��

����11��BCI��I(y��)Ͷ�Yǰհָ��(sh��)��65.0����������ǰֵ��65.9����I(y��)�й�ǰհָ��(sh��)��64.9����������ǰֵ��68.7��

����11��BCI��I(y��)���Y�h(hu��n)��ָ��(sh��)��43.9���������ǰֵ��44.3�����I(y��)���ǰհָ��(sh��)��41.3���������ǰֵ��37.2����

����BCI��һ��(g��)���^�����x����Ϣ�ǣ����A(y��)��δ����څ��(sh��)�ǹ��I(y��)Ʒ�r(ji��)���ߵ�����������M(f��i)Ʒ�r(ji��)���߸ߣ��@һ�c(di��n)��(y��ng)�����^���w��(du��)��δ��r(ji��)��������������11��BCI���gƷ�r(ji��)��ǰհָ��(sh��)�h(hu��n)�Ȼ���4.5��(g��)�c(di��n)�����M(f��i)Ʒ�r(ji��)��ǰհָ��(sh��)�h(hu��n)������1.4��(g��)�c(di��n)�������BCI��ָ��(bi��o)�O(sh��)Ӌ(j��)�����ǰհָ��(sh��)����6��(g��)��֮�����r��ȥ��ͬ����������

����11��BCI���M(f��i)Ʒ�r(ji��)��ǰհָ��(sh��)��57.1��������h(hu��n)������1.4��(g��)�c(di��n)�������

����11��BCI���gƷ�r(ji��)��ǰհָ��(sh��)��51.8����h(hu��n)�Ȼ���4.5��(g��)�c(di��n)�������

�������w���������݆��(j��ng)��(j��)�������ȵĹ��o�_���B�ӱ����£����顢Ѵ�������p�p���p�أ���һ��(g��)����̽����������ļ��������߭h(hu��n)����ů�����£�����ޮa(ch��n)�����������������(w��n)�r(ji��)������(xi��ng)����ؼ��٣�����һ��(g��)������(w��n)������ǰ���������@һ���A(ch��)�����ι�������PMI���ǻ��ژs�ݾ�����������(w��)�I(y��)PMI�^�m(x��)�������BCI���^�m(x��)�ߵ͡������[�Ԃ���(w��)�͵خa(ch��n)�{(di��o)��������������ϰ��꺣���������@�ɂ�(g��)��(n��i)�����������ķž���(d��ng)�ܛ]��׃��������(j��ng)��(j��)�Դ��ڷ�(w��n)���L(zh��ng)��Ҫ������11��24�Շ�(gu��)��(w��)Ժ����(w��)��(hu��)�hָ��Ҫ���ðl(f��)�]���(xi��ng)���Y������(d��ng)���(hu��)�Y��������������U(ku��)����ЧͶ�Y��

����[1]11��24�Շ�(gu��)��(w��)Ժ����(w��)��(hu��)�hָ����������挦(du��)�µĽ�(j��ng)��(j��)���Љ������Ҫ�ӏ�(qi��ng)�������{(di��o)��(ji��)�����^�m(x��)���õط���������(w��)��������������������L(f��ng)�U(xi��n)��ͬ�r(sh��)������y(t��ng)�I���ý������ꌣ�(xi��ng)����������㕽����������ðl(f��)�]���(xi��ng)���Y������(d��ng)���(hu��)�Y��������������U(ku��)����ЧͶ�Y�������U(ku��)���(n��i)�����������M(j��n)���M(f��i)���

�������ļ��O(sh��)�L(f��ng)�U(xi��n)�����^��(j��ng)��(j��)׃�����A(y��)������ⲿ�h(hu��n)��׃�����A(y��)��